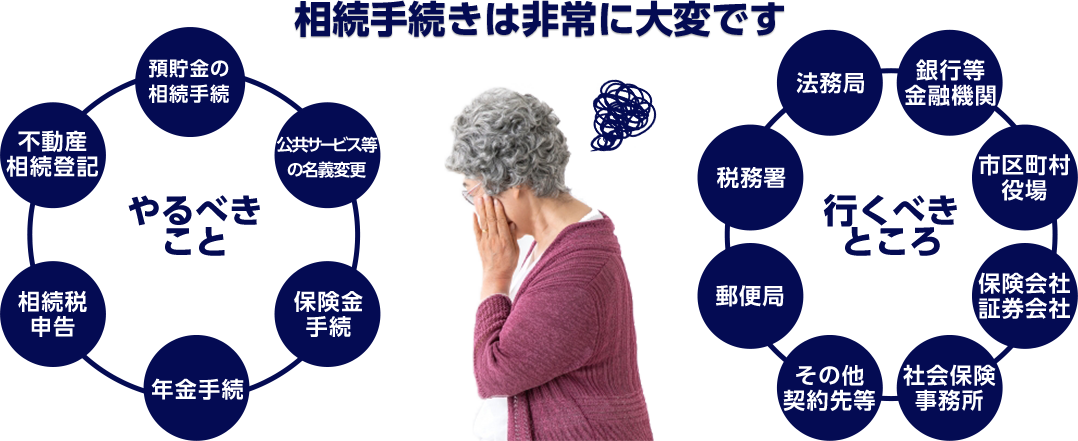

ご自身で相続税申告をされる際の注意点相続手続きは非常に大変です。

ご自身で相続税申告をされる方へ

相続税申告も難易度が低い場合は、ご自身での対応も十分可能です。

① 遺産の中に土地などの不動産が含まれない

② 遺産総額が5,000万円以下

上記の場合は、手続きも比較的簡単であり、かつ万が一申告漏れがあっても、追徴課税も少額なため、ご自身で申告されても、リスクは低いといえます。また、ご自身で相続税の申告をされる場合は、最低限以下のことを抑えておきましょう。

相続税申告の基本と流れ

相続税の計算方法

そして次に、ご自身でやるリスクもしっかりと把握したうえで、最大限のリスクヘッジを図りましょう。

相続税申告までの流れとやるべきこと

-

01.税務署に行って相続税申告書の用紙を入手する

相続税申告書は税務署で入手できます。確定申告のように、ネットではできませんので、用紙をもらってくることが必要です。

-

02.法定相続人を確定させる

相続税は法定相続人の人数によって変動しますので、法定相続人を確定させましょう。この際、遺産分割協議書を作成することをお勧めします。

参考:相続人の範囲と法定相続分(国税庁) -

03.遺産の評価と、根拠となる資料を集める

相続税申告書は税務署で入手できます。確定申告のように、ネットではできませんので、用紙をもらってくることが必要です。

参考:相続税の申告の際に提出していただく主な書類(国税庁) -

04.相続税申告書の作成・提出

原則、被相続人がお亡くなりになられてから、10か月以内の申告が義務付けられています。

必要事項を記入し、添付書類を揃えて申告しましょう。

参考:相続税申告書の記載例(国税庁)

参考:主な必要書類について

相続税をご自身で申告される際のメリットとデメリット

メリット

これは言うまでもなく、税理士に支払うコスト(税理士報酬)がないということです。

しかし、遺産総額が5,000万円を超えたり、不動産の評価が絡む場合は、ご自身での対応はリスクも高まります。

デメリット

1.相続税を高く払うリスク

税務署は、少ない納税には、追徴課税を課しますが、払いすぎたものは、なかなか返してくれません。

土地の資産評価額の差や、特例を使わなかったり、あるいは2次相続まで考えずに進めてしまうと、トータルで支払う額は高くなります。

参考:相続税申告の失敗例

税理士に依頼したほうが、支払い総額が安く済んだという事例はあとを絶ちません。

2.税務調査リスク

ご自身での申告の場合、申告内容に漏れがあったり、添付書類の不足などで、税務調査に入られる可能性が高まります。